Steigende Aktienmarkt-Risiken

Zu Beginn des Monats März verdichten sich die Risikosignale für den Aktienmarkt. Zum einen sind diese im Risikoradar präsent. Vor allem die stark überkaufte Marktlage führt hier zu signifikanten Risikosignalen. Aber auch von unserem "Jahresthema", den "Magischen 7" sind kritische Entwicklungen zu vermelden. Denn die schwache Marktbreite macht selbst vor den Ausnahme-Aktien nicht halt. Es verwundert deshalb nicht, dass das strategische Grundvertrauen der Anleger sinkt und die sentix-Modelle damit weiter für eine defensive Ausrichtung plädieren.

Strategische Einschätzung (März 2024)

In die Strategie fließen mittelfristige Indikatoren ein, deren Veränderungen einen Prognosezeitraum von 6-9 Monaten abdecken. Wir betrachten hierbei die Ebenen Makro (Konjunktur), Risikoradar, Saisonalität sowie Marktbreite / technische Faktoren.

Makro: Obwohl mit dem März der Frühling näher rückt, sind in den sentix Konjunkturdaten keine wirklich überzeugenden Anzeichen einer Frühjahrsbelebung zu erkennen. Zumindest nicht in Europa. Denn auch wenn sich vordergründig Lage- und Erwartungen der Anleger zur Konjunktur verbessert haben, bleiben beide Indizes im negativen Bereich. Die Erholung verläuft damit weiter sehr schleppend. Ein Grund hierfür dürfte sicher in Deutschland zu suchen sein. Die Wirtschaftspolitik des ökonomisch bedeutendsten Landes der Eurozone vermittelt den Charme eines "Geisterfahrers". Die Rezession bleibt hartnäckig und die sentix Konjunkturdaten entsprechend schwach.

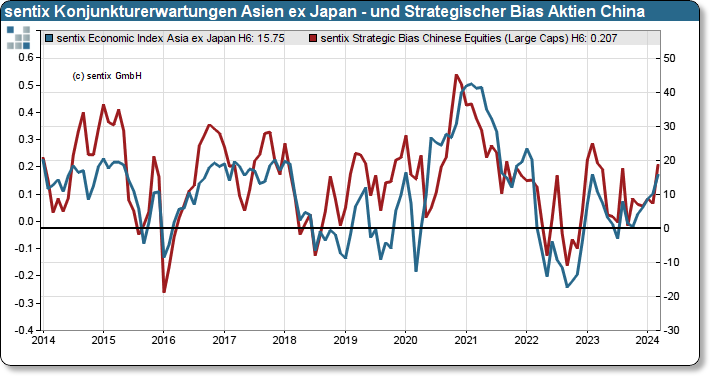

International sieht es besser aus. Die US-Daten zeigen einen größeren Anstieg der Lagewerte. Doch hier steht zu vermuten, dass es vor allem die überraschend positive Aktienmarktentwicklung ist, die zu diesem Anstieg geführt hat, es sich also um einen Sentimenteffekt handelt. Denn die tatsächlichen Ist-Daten, die in den letzten beiden Wochen veröffentlicht wurden, enttäuschten mehrheitlich. Auf einem besseren Fundament stehen u.E. die Verbesserungen in Lateinamerika (Milei-Effekt in Argentinien) und in der Region "Asien ex Japan". Der Wechsel auf eine expansivere Notenbank-Politik führt zu einem Anstieg im ökonomischen Grundvertrauen, der auch auf den Aktienmarkt ausstrahlt.

Chart: sentix Strategischer Bias Aktien China und Konjunkturerwartungen Asien ex Japan

Einen vollständigen Report zum sentix Konjunkturindex können Sie hier abrufen

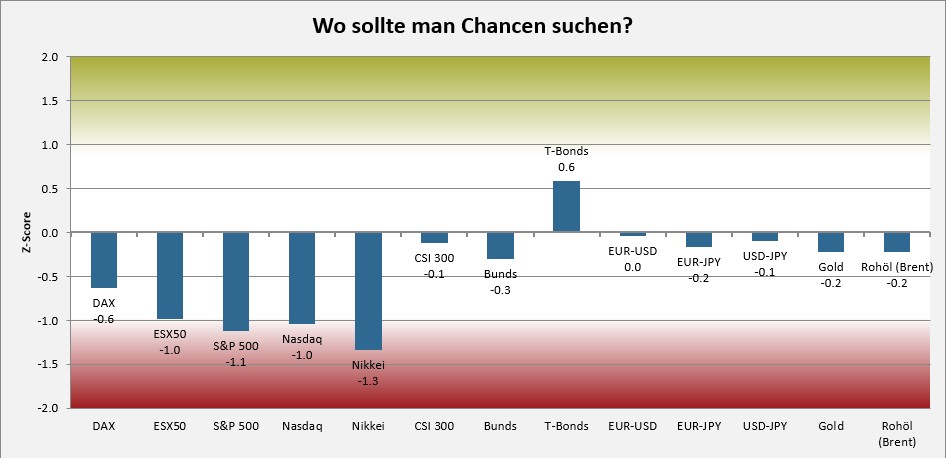

Im sentix Risikoradar (s. nachfolgende Grafik) hat sich die Risikolage für Aktien im Monatsvergleich weiter verschlechtert. Während sich beim Nasdaq-Index eine leichte Verbesserung zeigt, die wir aber nicht als wesentlich betrachten, sind nun auch deutliche Risiken in Europa sowie in Japan messbar. Diese Risiken beruhen vor allem auf einer stark überkauften Marktlage und weniger auf Positionierung und Sentiment. Das lässt erwarten, dass vor uns "nur" eine technische Korrektur liegt und danach eine Trendfortsetzung möglich erscheint.

Im Bondbereich zeigen sich keine großen Veränderungen. Bunds weisen moderate Risiken, US-Bonds moderate Chancen auf. Andere Assetklassen sind derzeit aus Sicht des Risikoradars "unauffällig".

Chart: sentix Risikoradar

Unter saisonalen Aspekten stellt die Periode von Mitte Februar bis Mitte März oftmals eine Phase der Konsolidierung am Aktienmarkt dar. Das stellt sich bislang anders heraus. Die "Iden des März" sind ein wichtiges Datum im Saisonprofil der Kapitalmärkte. Dies hängt mit der hohen Bedeutung des Future-Verfalls an den Aktienmärkten und der Positionierung der Anleger im Hinblick auf die Dividendensaison (April / Mai) in Europa zusammen. Fraglich ist allerdings, ob die März-Monatsmitte den gewohnt positiven Startschuss für den üblicherweise starken Aktien-April darstellen wird, sofern zum Future-Verfall ein Markthoch markiert würde.

Im Währungsbereich stellt das Monatsende März für Yen-Anleger (und damit auch für Anleger in japanischen Aktien) ein wichtiges Datum dar. Denn japanische Unternehmen bilanzieren Ende März und ein schwacher Yen wird von den Unternehmen in der Regel bevorzugt. Deshalb tendiert der Yen nach dem 31.03. meist fest. Ausnahmen wie 2023 bestätigen dabei die Regel.

Taktische Signale

Über das Sentiment und den Strategischen Bias erhalten wir kurzfristige Signale für die Märkte. Diese decken einen Prognosezeitraum von 6-12 Wochen ab und werden modell-orientiert bewertet.

Die taktischen Modelle, die systematisch die sentix Sentimentdaten sowie die Informationen zum strategischen Bias verarbeiten, drehen sukzessive auf eine Untergewichtung. Der positive Impuls des letzten TD-Signals (aus dem Herbst 2023) ist inzwischen abgearbeitet. Nun messen wir - mit Ausnahme Chinas - wieder einen Rückgang im strategischen Grundvertrauen. Die Aktien sind also nicht nur vom Risikoradar anfällig, sondern werden auch als teuer wahrgenommen.

Im Bond- und Edelmetallbereich erhöhen die Modelle dagegen taktisch wieder ihre Quoten, so dass sich für Aktienanleger, die Alternativen suchen, diese aktuell auch ergeben.

Zusammenfassung

Die strategischen und taktischen Signale werden additiv berücksichtigt und ergeben die finale Positionierung, welche sich in den sentix-Fonds wiederfinden.

Unter Berücksichtigung der Makroanalyse und der Risikoradar-Signale bleiben wir bei Aktien in einer defensiven Grundpositionierung. Die taktischen Modelle unterstützen diese Positionierung. Relativ halten wir den chinesischen Aktienmarkt für aussichtsreich, was wir auch in der unserer Positionierung entsprechend abgebildet haben.

"Wir bleiben bei Aktien defensiv positioniert", Patrick Hussy (sentix) Click to Tweet

Im Bondbereich hatten wir Ende 2023 die Duration deutlich reduziert und in die Kursschwäche erste kleinere Rückkäufe getätigt. Aktuell setzen wir bei Bonds auf Optionsstrategien (short Puts), die einen attraktiven Zusatzertrag in einer temporären Seitwärtsphase generieren. Folglich wären wir auch bereit, in Kursschwäche Bondbestände aufzubauen. Bei Edelmetallen bleiben wir, nachdem wir in den letzten Wochen die Position leicht ausgebaut haben, in Gold und Silber engagiert.

Wenn Sie wöchentlich die neuesten sentix-Research-Erkenntnisse und wie wir diese in den sentix Fonds umsetzen, verfolgen möchten, abonnieren Sie bitte unseren sentix-Kanal auf Youtube.

Weitere Charts

Wie sich unsere Fonds in diesem Umfeld positionieren und wie die Entwicklung im abgelaufenen Monat war, erfahren Sie je nach Fonds hier: